Společnost Costco Wholesale (COST) znovu prokázala, proč patří k nejrespektovanějším hráčům v maloobchodním sektoru. Ve třetím fiskálním čtvrtletí roku 2025 zveřejnila výsledky, které potvrdily sílu jejího obchodního modelu. Costco nefunguje jako klasický maloobchod – jeho velkoobchodní klubový formát znamená, že zákazníci platí roční členský poplatek, aby mohli nakupovat v jeho prodejnách. Tento princip nejen zajišťuje stabilní tok příjmů, ale umožňuje také nabídnout nízké ceny, což je pro zákazníky dlouhodobě atraktivní.

Ve zmiňovaném čtvrtletí činily tržby z prodeje zboží přibližně 62 miliard dolarů, zatímco výnosy z členských poplatků dosáhly 1,2 miliardy dolarů. Tento segment se tak na provozním zisku ve výši 2,5 miliardy dolarů podílel přibližně polovinou. Díky těmto poplatkům si Costco může dovolit nižší marže u zboží a zároveň si zachovat ziskovost. V důsledku toho je míra obnovy členství vysoká, což podporuje stabilitu i růstový potenciál podniku.

Kromě pevného základu v podobě členského modelu se Costco daří také v dalších oblastech. V aktuálním čtvrtletí vzrostly tržby ve stejných prodejnách o 5,7 %, zatímco celkový obrat se díky novým pobočkám zvýšil o 8 %. K tomu přispěla jak vyšší návštěvnost (5,4 %), tak mírný nárůst průměrné útraty na návštěvu. Ještě výrazněji se dařilo online prodejům, které vzrostly o 15 % meziročně.

Tato čísla ukazují, že Costco úspěšně zvládá konkurovat jak v kamenných prodejnách, tak ve stále důležitějším online prostoru. Odráží to sílu značky, loajalitu zákazníků a schopnost managementu pružně reagovat na vývoj na trhu.

Přes všechny pozitivní výsledky je na místě otázka, zda je nyní správná doba na nákup akcií Costca. Akcie za poslední rok vzrostly o přibližně 25 %, což je více než dvojnásobek výkonnosti indexu S&P 500. To ukazuje, že investoři již silné stránky společnosti plně ocenili, což vytváří tlak na aktuální valuaci.

Poměry jako P/E, P/S a P/B jsou všechny výrazně nad svými pětiletými průměry, přičemž P/E dosahuje téměř rekordních hodnot v rámci historie Costca. Z toho vyplývá, že akcie jsou v tuto chvíli pravděpodobně nadhodnocené, i když samotná společnost vykazuje vynikající finanční výsledky a dlouhodobou stabilitu.

Costco je bezpochyby jednou z nejlépe řízených společností v maloobchodním odvětví. Její model, který kombinuje nízké ceny, silnou značku a stabilní příjmy z členství, je výjimečně účinný. Nicméně právě díky těmto kvalitám si ji investoři již všimli a podle toho nastavili i cenu akcií.

V takové situaci platí klasické investiční pravidlo, které připomíná Benjamin Graham: „Skvělá společnost nemusí být dobrou investicí, pokud je cena příliš vysoká.“ A právě toto riziko může být v případě Costca aktuální. I když se společnost dále rozvíjí, investoři, kteří vstoupí do akcie za současné ceny, mohou čelit nižším výnosům, než by očekávali.

Závěrem lze říci, že Costco nadále potvrzuje svou pozici mimořádně stabilní a efektivně řízené společnosti. Její obchodní model, založený na členských poplatcích, jí poskytuje konkurenční výhodu v podobě předvídatelných příjmů, které zvyšují provozní ziskovost a umožňují nabízet zákazníkům velmi atraktivní ceny. Tento mechanismus vytváří pevné pouto mezi zákazníkem a značkou a přispívá k vysoké míře loajality. Růst prodejen, návštěvnosti i online tržeb ukazuje, že Costco dokáže úspěšně reagovat na změny ve spotřebitelském chování i na tlak konkurence.

Z pohledu investora však vyvstává zásadní otázka: není už úspěch společnosti plně zohledněn v ceně akcií? Aktuální ocenění je velmi vysoké v porovnání s historickými průměry a v takové situaci může být budoucí zhodnocení omezené, i když firma sama zůstane výkonná. Pro investory s dlouhodobým horizontem a ochotou přijmout vyšší vstupní cenu může být Costco nadále solidní volbou. Nicméně opatrnost je na místě, zejména pro ty, kteří hledají hodnotové investice. Nejlepší společnosti se často obchodují za prémiové ceny, ale klíčem k úspěchu je koupit je v ten správný okamžik – a ten možná právě teď není.

Everything flows, everything changes. Over the past three years, investors tended to view the AI glass as half full. They sought winners from the adoption of new technologies. In 2026, the glass is half empty. There is an active search for losers. If on Monday those were insurance brokers, on Tuesday wealth advisers, on Wednesday real estate intermediaries, then on Thursday everything was being sold. Even the previously successful Russell 2000 was hit. The S&P 500 posted its worst daily performance since November.

Dynamics of US Stock Indices

About a year ago, the DeepSeek episode knocked US equity prices down. Now OpenAI's claim that a Chinese rival is using complex and often unfair methods to extract results from leading American AI models became the trigger for the S&P 500's widespread sell-off. Even the Dow Jones Transportation Index, which had been outperforming everything, did not hold up.

Its outperformance versus the S&P 500 over the past six weeks is at record highs. The Transport index is extremely sensitive to the state of the US economy, since it moves goods both within the United States and beyond.

Dow Jones Transportation Average and S&P 500 Performance Spread

Thus, prior to the February 12 sell-off, the market had winners — representatives of the traditional economy — yet they were forced to fall off the cliff amid widespread panic. Investors shoot first and ask questions later. They are nervous about the consequences of AI implementation, both good and bad. At present, the market's attention is focused on destructive processes.

Traditional, economically-sensitive sectors are being sold on negative news. For example, the weakest existing home sales in 16 months became a catalyst for the Dow Jones and Russell 2000 declines. This occurred despite Treasury yields falling and the odds of a June federal funds rate cut rising.

Yesterday's leaders are suffering the most. The Magnificent Seven have not recovered from the sell-off, and Apple shares plunged by 5% — twice the decline of the Nasdaq Composite. The rationale for exiting the tech giant was a Federal Trade Commission letter suggesting the company's news project may violate the law. In addition, a Bloomberg inside report says an update for the Siri virtual assistant may be delayed.

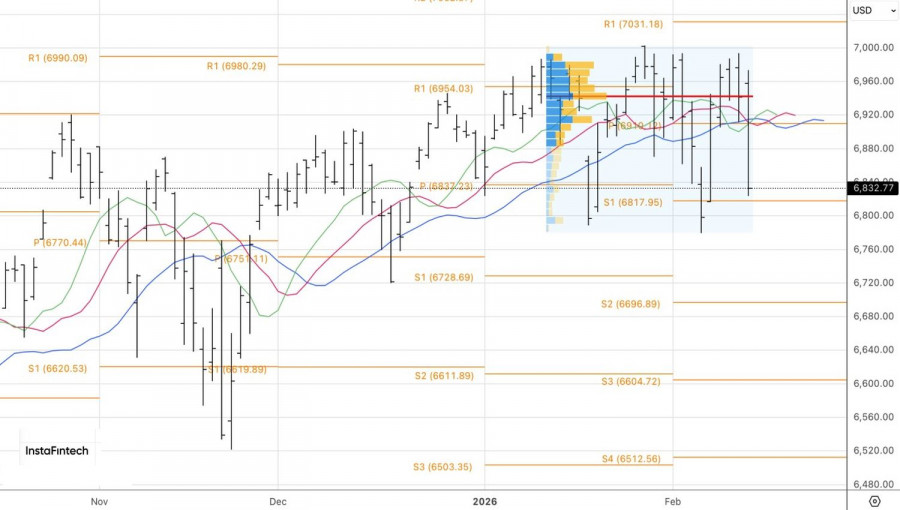

Technically, a reversal Double Top pattern has been played out on the daily S&P 500 chart. The drop below fair value at 6,940 allowed traders to open short positions. A break below the support level of 6,820 would provide grounds to increase those positions. Target levels are 6,725 and 6,615.